Indikatoren sind nützlich – aber nicht der heilige Gral

In den öffentlichen Börsenforen wird immer wieder die Frage diskutiert, ob man Indikatoren einsetzen sollte oder nicht. Die Meinungen hierzu sind teilweise extrem. Manche empfinden Indikatoren als sehr nützlich, andere Trader stehen ihnen völlig ablehnend gegenüber. Fest steht, dass ein Preisindikator immer eine mathematisch abgewandelte Form des Preises ist und deshalb niemals die Zukunft darstellen kann. Ein Super-Indikator existiert deshalb nicht.

Filter für Marktrauschen

Hohe Effizienz erlangt ein Indikator, wenn er als Filter für das Marktrauschen eingesetzt wird. Als Marktrauschen kann man die vielen Kursbewegungen bezeichnen, die eher zufällig geschehen. In der Realität steht natürlich hinter jedem Käufer ein Verkäufer, und deshalb kann ein Handelspreis nicht wirklich zufällig sein. Aus einem mathematischen Blickwinkel gibt es jedoch Kursbewegungen, die man als „unpassende Ausreißer“ bezeichnen muss. Solche Ausreißer können durchaus ein verzerrtes Abbild des Marktes erzeugen.

Jetzt zum Testsieger Freedom24!Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsGlättung der Indikatoren

Jeder kursbasierte Indikator ist zunächst nur ein anderer mathematischer Ausdruck für den Kursverlauf. Er ist deshalb nicht schneller oder aussagekräftiger als der Preis selbst.

Fast alle Indikatoren werden geglättet. Hier liegt ein wichtiger Kritikansatz, denn durch die Glättung wird ein Indikator langsamer und indirekter als der Kurs. Nur in wenigen Fällen wird das gewünscht (zum Beispiel bei einem Gleitenden Durchschnitt).

Das Momentum

Es gibt jedoch auch die Möglichkeit, einen geglätteten Preisindikator als Vorläufer einzusetzen. In diesem Fall ist es notwendig, den Indikator nicht wertmäßig zu betrachten, sondern das zyklische Momentum zu analysieren. Bevor ein Kurs eine bedeutende Umkehr vollzieht, verändert sich stets der Kursschwung.

Das Handelsvolumen zeigt die Gefühle der Marktteilnehmer

Neben dem Kurs gibt es eine weitere Einflussgröße — das Volumen. Ein Indikator, der das Volumen in seine Berechnung mit einschließt, zeigt ein anderes Verhalten. Angst, Gier und Gleichgültigkeit zeigen sich an der Höhe des Volumens. Bevor der Preis eine Richtungsänderung vornimmt, ist das Volumenverhalten ein Omen für die mögliche Richtungsänderung.

Ein gemäßigter Einsatz von Indikatoren ist besser

Indikatoren bieten zusätzliche Blickwinkel auf den Kursverlauf. Im Idealfall entsteht aus der neuen Perspektive eine sichere Handelsentscheidung. Allerdings lässt sich die Verwendung von Indikatoren auch leicht übertreiben. Zu viele Indikatoren vergrößern die Menge mehrdeutiger Informationen.

Indikatoren müssen als Team zusammenpassen

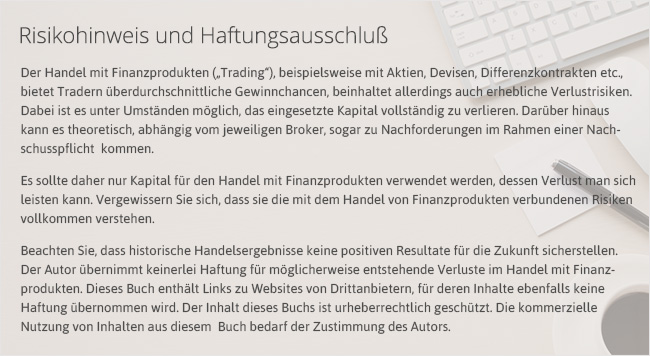

Bei der Auswahl der Indikatoren sollte man auf die Unterschiedlichkeit der jeweiligen Berechnungsbasis achten. So wäre zum Beispiel eine Kombination aus CCI (Commodity Channel Index), Stochastic-Slow und DSS (Double-Smoothed-Stochastic) unsinnig. Alle drei Indikatoren sind Oszillatoren mit ähnlicher Mathematik. Sie zeigen im Prinzip dasselbe Marktbild, aber mit unterschiedlicher Reaktionsschnelligkeit.

Unpassende Zusammenstellung von Indikatoren: CCI(14) + Stochastic-Slow (14-3) + DSS (14-3) Zwei der Indikatoren in diesem Beispiel sind überflüssig. Alle drei Indikatoren sind kurzfristige Signalgeber. Vor- und Nachteile jedes einzelnen Indikators liegen dicht beieinander.

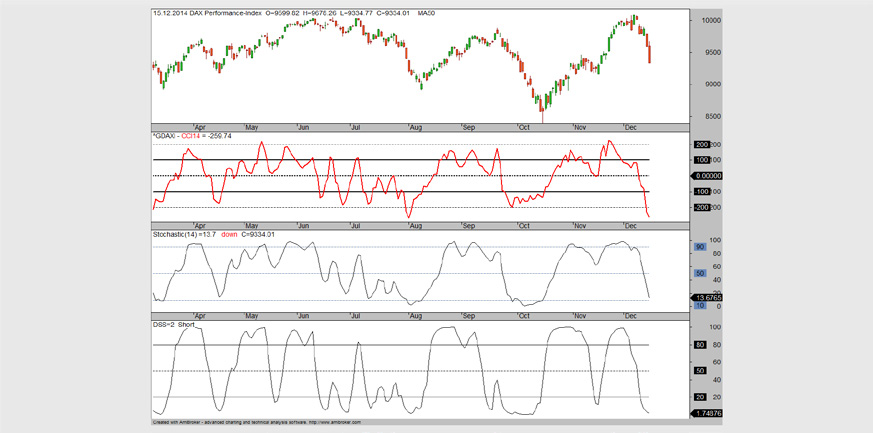

Im Idealfall sind Indikatoren zeitlich aufeinander abgestimmt

Die ideale Kombination setzt sich aus lang-, mittel- und kurzfristigen Indikatoren zusammen. Mit dieser zeitlichen Abstimmung können Sie eine Art „Börsen-Ampel“ bauen. So würden Sie kein Handelssignal anwenden, wenn es gegen den langfristigen Trend entsteht (rote Ampel). Zeigen sowohl der langfristige als auch der mittelfristige Indikator in dieselbe Richtung, dann würde die Börsenampel auf „gelb“ stehen. Passt nun das Handelssignal auch zum kurzfristigen Indikator, steht die Börsenampel auf „grün“, und der Einstieg in den Markt wäre gut begründet.

Beispiel für eine gute Kombination aus Indikatoren: Stochastic-Slow (5-3) + MACD (12-16-9) + OBV mit MA50 In diesem Beispiel sind typische Standardindikatoren zu einer harmonischen Abfolge kombiniert. Kurz- und Langfristindikatoren bauen aufeinander auf. So kann ein langfristiger Indikator zum Beispiel der OBV mit einem Gleitenden Durchschnitt von 50 als Trendfilter benutzt werden, um den kurzfristigen Handelssignalen der Stochastik eine höhere Treffergenauigkeit zu geben.

Woher bekommt man die beste Trading-Strategie?

Es gibt dafür viele Quellen, wie Bücher und Seminare. Oft laufen die besten Strategien gegen die menschliche Intuition. Die Techniken mit den höchsten Gewinnen widersprechen der menschlichen Einsicht. Und nur das strenge Einhalten der Strategie kann auf Dauer erfolgreich sein. Es macht den Trader mental stark gegen das Urteil des „gesunden Menschenverstands“.

Gewöhnlich suchen die Leute nach Strategien, die sinnvoll erscheinen und sich gut anfühlen. Würde das funktionieren, dann könnte jeder Geld machen. Alte Trader-Hasen wissen, dass dem nicht so ist. Erfolgversprechender ist die Suche nach den einzigartigen Ideen und den ungewöhnlichen Techniken. Oft sind es die kreativen Wege, die einen Super-Trader ausmachen.

Tipp:

Es gibt unzählige Indikatoren. Benutzen Sie nur solche Indikatoren, die Sie verstehen. Je besser Sie etwas verstehen, desto sicherer fühlen Sie sich bei einer Handelsentscheidung. Wählen Sie nur eine einzige Einstellung. Die optimale Einstellung ändert sich sowieso ständig, daher zeigt Ihnen kein Indikator immer korrekte Signale an. Wenn Sie jedoch ständig den Indikator verstellen, werden Sie keine besseren Resultate erzielen. Dadurch wird ein Trader mit der Zeit eher zögerlich und unsicher. Die ständige Verstellung eines Indikators ist so, als spielte ein Tennisspieler ständig mit anderen Tennisschlägern. Er verliert das Gefühl für den präzisen Schlag.